La sortie de l’euro est nécessaire

J’ai donné ce printemps une longue interview à Philippe Plassart du Nouvel Economiste que l’on peut retrouver ici, et qui est publiée à l’occasion de la sortie de mon livre L’euro contre la France, l’euro contre l’Europe. J’en publie le texte, avec le lien au site du Nouvel Economiste pour ceux de mes fidèles lecteurs qui ne seraient point des fidèles de ce journal.

J’ai donné ce printemps une longue interview à Philippe Plassart du Nouvel Economiste que l’on peut retrouver ici, et qui est publiée à l’occasion de la sortie de mon livre L’euro contre la France, l’euro contre l’Europe. J’en publie le texte, avec le lien au site du Nouvel Economiste pour ceux de mes fidèles lecteurs qui ne seraient point des fidèles de ce journal.

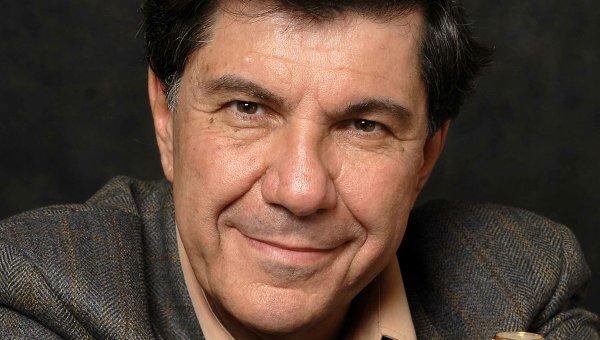

Pour la plupart des spécialistes, une sortie de la France de la zone euro serait une catastrophe. Pas pour Jacques Sapir. L’économiste souverainiste renverse même la perspective en expliquant qu’“une sortie de l’euro est nécessaire si l’on veut éviter une catastrophe non seulement en France, mais aussi en Europe”. Balayant les unes après les autres les objections avancées contre cette sortie – les traités ne la prévoient pas, les dettes exploseraient, etc. – Jacques Sapir n’en pose pas moins expressément trois conditions pour une sortie réussie de l’euro : établissement d’un contrôle des mouvements de capitaux, remise de la Banque de France sous tutelle gouvernementale, réutilisation du levier des taux d’intérêt. “Il s’agit ni plus ni moins de passer d’une situation de libéralisation financière totale à une situation de finance contrôlée” explique-t-il en esquissant en détail le scénario de cette bascule lors d’un week-end qu’il qualifie lui-même de “crucial”. Mais pour Jacques Sapir, aucun doute, l’opération ne peut être que bénéfique. “L’incertitude ne porte pas sur la mécanique de ce changement, qui est assez bien maîtrisée, mais sur ses effets. Ces derniers seront-ils positifs ou… très positifs ?” lance-t-il avec une belle assurance. Alors, prêts pour l’aventure ?

Propos recueillis par Philippe Plassart

Une sortie de l’euro est possible et nécessaire si l’on veut éviter une catastrophe, non seulement en France mais aussi en Europe. Or si la France sort de l’euro, alors l’euro se disloquera à coup sûr et n’existera plus en réalité. Cela veut dire que les Français – et avec eux les Italiens – ont d’une certaine manière l’avenir de l’Europe entre leurs mains. Cela relève de leur responsabilité. La zone euro se désagrégerait parce que le choc de compétitivité consécutif à la sortie de la France – et/ou de l’Italie – sera beaucoup trop élevé à supporter par les autres pays. L’effet de dislocation serait rapide : si l’Italie sortait la première de la zone, la France lui emboîterait nécessairement le pas quelques semaines après. Et si la France décidait de sortir la première, l’Italie sortirait en même temps. Je pense à l’Italie parce que quand on regarde les statistiques de croissance de ce pays, notamment l’évolution du PIB par habitant, la situation est dramatique. Et en Italie, le scénario d’une sortie de l’euro est ouvertement posé sur la table, que ce soit par le mouvement 5 étoiles, Forza Italia (qui est l’équivalent un peu plus à droite des Républicains chez nous) ou Berlusconi, qui se montre de plus en plus eurosceptique.

L’euro, un handicap pour la croissance

La sortie de l’euro est souhaitable et possible. Elle est souhaitable parce que l’on constate que la croissance dans la zone, y compris l’Allemagne, est durablement depuis 1999 inférieure, de l’ordre 1 point, à la croissance des autres pays européens hors zone euro. Et si on retire l’Allemagne, l’écart de croissance au détriment de la zone euro est encore plus élevé (1,3 %). Sur une quinzaine d’années, le gap est considérable. Le décrochage se fait sentir avant même la création de l’euro dans les années 1996/1999, c’est-à-dire à partir du moment où les pays font des efforts d’ajustement, en vue précisément de se qualifier dans la zone euro. Depuis lors, tous les pays hors de la zone euro, que ce soit la Norvège, la Suède ou la Grande-Bretagne, font mieux que les pays de la zone. Mais ce qui est encore plus impressionnant, c’est ce qui se passe au niveau de l’investissement. Dans la zone euro, celui-ci stagne et est toujours à peu de chose près à son niveau de 1999. Et rapporté à la population, le recul du flux d’investissement par tête – le ratio qui compte, car c’est lui qui conditionne la croissance future d’une économie – est tout à fait impressionnant, sauf en France où l’investissement public a été maintenu au prix d’un déficit important des finances publiques. Mais même en tenant compte de cette spécificité, l’investissement par tête demeure inférieur depuis 1999 en France par rapport à la Grande-Bretagne, et très inférieur par rapport à la Suède. Ce déficit de croissance et d’investissement s’explique par le frein qu’exerce l’euro du fait de l’impossibilité d’ajuster le change vis-à-vis en particulier de l’Allemagne, et qui pèse sur la compétitivité. Cet effet est très visible sur l’agriculture. Il y a un point extrêmement important qui doit être pris en considération : les besoins d’investissement sont en France très différents de l’Allemagne. Outre-Rhin, l’investissement est trop faible, ce qui est dommageable, mais en même temps, les besoins sont moindres du fait de la diminution de la population.

Le corset préjudiciable d’un change fixe

Si nous étions restés avec les monnaies nationales, le franc se serait déprécié de 10 % par rapport au cours de l’euro actuel, tandis que le mark se serait apprécié d’environ 25 % à 30 %. Cet ajustement monétaire – au total de l’ordre de 40 % – qui n’a pas eu lieu explique la quasi-totalité des difficultés du porc et du lait français qui souffrent de la concurrence allemande. Il y a d’une part cet effet de la fixité des changes, et il y a eu aussi l’effet de la surévaluation de l’euro vis-à-vis du dollar entre 2002 et 2014. L’euro, avant d’être une monnaie, est avant tout un système de change fixe intra-européen qui rend impossible les ajustements pourtant nécessaires. De ce point de vue là, il est comparable à l’étalon or dans les années 30 qui a joué, à l’époque, un rôle néfaste dans l’approfondissement de la crise. Il est essentiel de laisser la possibilité aux monnaies s’ajuster, en particulier en période de crise. Certes bien sûr, dans un régime de changes flottants, la spéculation existe, mais cette dernière peut être largement combattue par des politiques de contrôle des capitaux. Le change fixe nous oblige à mener une politique de dévaluation interne en pesant sur les salaires et sur l’emploi. Ce qui ne va pas sans poser de problèmes politiques. Dans les pays à faible croissance, le chômage augmente, ce qui accroît les problèmes sociaux. D’après mes calculs, environ 1,1 million de chômeurs supplémentaires en France peuvent être attribués à l’euro sur la période 2008-2015. Et l’on retrouve la même équation en Italie ou en Espagne du fait des politiques d’ajustements mise en place pour “sauver” la zone euro.

Le risque d’une voie fédérale au rabais

Deuxième point, tout aussi important : la constitution de l’euro a retiré l’arme de la politique monétaire des mains du gouvernement. Et par voie de conséquence, dans un système de change fixe, l’autonomie de la politique budgétaire. Un abandon qui a même été institutionnalisé par le TSCG [traité sur la stabilité, la coordination et la gouvernance, ndlr] voté en septembre 2012. Résultat : les Parlements nationaux, quand ils votent le budget, deviennent de pures chambres d’enregistrement, ce qui fait éclater l’un des fondements de la démocratie.

Le seul moyen pour faire coexister des États ayant des économies et des structures très différentes, à l’instar des États fédérés des États-Unis, c’est l’existence d’un budget fédéral tout à fait important (aux États-Unis, les dépenses fédérales représentent 60 % des dépenses totales). Mais cela impliquerait au premier chef l’acceptation par l’Allemagne d’une multiplication par 6,5 du montant des transferts bruts, de 41 milliards d’euros aujourd’hui à 240 milliards, voire 280 milliards. Soit l’équivalent de huit points de son PIB. Ce qui est impensable. Dans ces conditions, le pire risque serait d’emprunter une voie fédérale au rabais, c’est-à-dire où les décisions fiscales et budgétaires seraient fédéralisées, mais sans flux de transfert. Ce scénario serait la chronique de la mort annoncée de nos économies.

L’euro, un processus réversible

On connaît les objections à une sortie de l’euro. La première : elle n’est pas prévue dans les traités. Il faut faire preuve d’un minimum de réalisme : en politique, les traités, “on s’assoit dessus”. Les traités ne servent que les jours de beau temps, pas dans la tempête. C’est si vrai que durant la dernière crise grecque, certains n’ont pas hésité à menacer d’expulser la Grèce de la zone euro, procédure qui n’est pourtant pas prévue dans les traités ! Si l’hypothèse d’une expulsion d’un pays de la zone euro est envisageable, pourquoi une sortie volontaire ne le serait-elle pas ? Un autre argument est parfois mis en avant contre une sortie de l’euro : les liaisons inextricables des contrats libellés en euros entre eux. Un faux argument : tous les contrats peuvent être re-libellés dans les monnaies anciennes. C’est si vrai que les banques londoniennes ont maintenu dans leurs comptes des lignes avec les monnaies préexistantes des pays de la zone euro. Même si elles sont inscrites à zéro, des lignes en francs français existent toujours à Londres ! Et il y en a aussi en deutschemarks, en lires, en pesetas… Du jour où la zone euro est dissoute, il sera possible instantanément de re-libeller les contrats.

Le faux problème des dettes

Les arguments avancés contre une sortie de l’euro jouent sur la peur irrationnelle et sur la méconnaissance de la population. Les sujets étant techniques, on peut facilement effrayer les gens. En ce qui concerne la dette publique, le principe de base est que la dette est libellée dans la monnaie du pays signataire du contrat. Pour l’heure, la dette française est libellée en euros, puisque la monnaie ayant cours légal en France est l’euro. Mais si demain, la France décide que sa monnaie redevient le Franc, la dette française sera libellée en francs. Ce principe figure dans tous les manuels de droit. Actuellement, à peine 3 % de la dette publique française n’est pas libellée depuis Paris, mais en contrats étrangers (essentiellement des contrats négociés à la City). Cette proportion est beaucoup plus élevée dans un seul pays, la Grèce, qui a, à cause de la crise, émis beaucoup de titres de dette non pas depuis Athènes mais depuis Francfort, voire Paris. En cas de dissolution de la zone euro, les Grecs auraient de ce fait un problème et devraient probablement faire défaut sur leur dette. Mais pour la France, les choses se présenteraient très différemment.

La dette en euro serait convertie en franc au cours de un pour un. Puis en fonction de l’évolution du franc, qui est appelé à se déprécier – c’est l’un des buts recherchés – sur le marché des changes. Mais par rapport à la lire qui nous accompagne dans le mouvement, la situation française sera plus favorable. Et puis parallèlement, la France (et l’Italie) mettrait en place un circuit de financement interne en opérant une sorte de renationalisation de la dette. Et comme dans ce scénario, l’économie se redresse – et avec elle les comptes publics –, les besoins de financement de la dette se réduisent pour ne concerner que les émissions de renouvellement de la dette arrivée à maturité. L’enjeu ne porte plus que sur la partie “roulée” de la dette. Un raisonnement rassurant peut aussi être tenu pour la dette des ménages, qui ressort à 98,5 % du droit français. Le problème ne se pose que pour une partie infime de la dette des ménages (1,5 %).

Pour la dette des entreprises, le problème est plus compliqué – pas pour les PME et ETI qui se sont endettés avec des contrats de droit français, mais pour les grandes entreprises, pour qui les contrats en droit étranger représentent 40 % du montant de leur dette. Sauf que si une partie de leurs dettes est réévaluée vis-à-vis des monnaies en hausse par rapport au franc, leur chiffre d’affaires réalisé dans ces pays le sera tout autant. Si bien que pour elles, les choses s’équilibrent à peu près. Quant aux banques et aux assurances, elles ont largement rapatrié leur capital après la crise financière et ont recentré leur activité en France. L’impact global d’une sortie de l’euro serait, via les comptes de leurs filiales étrangères, des pertes comprises entre 0 et au pire 5 milliards d’euros. Il n’y a que pour les banques et les assurances espagnoles que les dégâts ont une certaine ampleur, ce qui pourrait justifier le maintien d’aides européennes de façon transitoire pour lisser le choc. Au total, quand on prend tous les compartiments de la dette, le retour aux monnaies nationales ne pose pas de problème insurmontable, excepté pour la Grèce. L’hypothèse d’une nécessaire renationalisation des banques ne concerne que les pays qui subiraient un choc bancaire important – la Grèce et sans doute l’Espagne, mais pas la France.

Les trois conditions d’une sortie réussie de l’euro

Les taux de change correspondent fondamentalement à l’état des balances des paiements et à des balances commerciales qui jouent comme force de rappel. C’est la raison pour laquelle nous tablions dans un chiffrage établi en 2013 avec Philippe Murer et Cédric Durand sur une dépréciation du franc de l’ordre de 10 %, qui pourrait aller, cela n’est pas à exclure, jusqu’à -20 %. Il y aurait en même temps un mouvement inverse d’appréciation du deutschemark. Ces mouvements justifieraient que l’on réintroduise entre les pays des mécanismes de contrôle des mouvements de capitaux. Ce sera même indispensable. Comme il sera indispensable de rehausser encore le niveau de surveillance du système bancaire dans la ligne du renforcement opéré dans le cadre de l’Union bancaire. Enfin, il faut passer à un nouveau mode de financement de la nouvelle dette, pas de la dette ancienne. Et à cette fin, il faudra renationaliser la Banque de France en vue de rompre avec le cadre financier mis en place à l’occasion du traité de Maastricht. Cet élément est clé : il faut que la Banque de France puisse racheter de la dette publique en monétisant partiellement cette dernière. C’est une mesure extrêmement importante de nature à faire pivoter le système financier français vers un cadre dit de “répression financière”, celui-là même qui est de plus en plus défendu par les experts du FMI, par opposition à la finance libéralisée.

Un système de répression financière ?

Répression financière ? Je n’aime pas trop cette terminologie qui laisse croire que l’on “réprime” la finance. Concrètement, ce cadre repose premièrement sur la remise de la Banque centrale sous la tutelle du gouvernement. La Banque centrale, redevenue l’instrument du gouvernement, peut racheter une partie des titres de dette publique à des taux qui peuvent être à zéro. Un rachat à l’émission de 20 à 30 % des titres de dette constitue une enveloppe suffisante pour assurer la liquidité du marché interbancaire, il est inutile que la Banque centrale achète 100 % des titres. La Banque centrale doit ensuite reprendre la main sur la fixation des taux d’intérêt, comme le Conseil national du Crédit l’a fait dans les années 60 ; de la sorte, elle pourra imposer une baisse des taux d’intérêt réels. Il est vrai que les taux d’intérêt nominaux n’ont jamais été aussi bas qu’actuellement mais parallèlement, l’inflation n’a jamais été aussi basse, si bien qu’on se retrouve avec des taux d’intérêt réels élevés, de l’ordre de 3 à 4 %.

Des niveaux de taux meurtriers pour les entreprises et pour les financements des grands projets d’investissements, qui requièrent des taux de 1 %, voire 1,5 % au maximum. Pouvoir actionner le levier des taux d’intérêt sur l’économie est indispensable. Or dans un système de liberté totale de circulation des capitaux, cette reprise en main n’est pas possible. Ré-introduire le contrôle des capitaux, reprendre le contrôle de la Banque de France et de la fixation des taux d’intérêt : ces mesures forment un tout indissociable et nécessaire qui s’appelle la politique de répression financière. Est-ce une rupture ? Assurément oui par rapport à ce qui existe aujourd’hui, mais pas par rapport au passé. Ce système, qui est celui qui fonctionne en Chine et dans d’autres pays, nous renvoie au modèle de financement de l’économie qui prévalait grosso modo jusqu’à la fin des années 70. Si le contrôle des mouvements de capitaux à court terme est impératif, il n’y a en revanche aucune raison de contrôler les mouvements de capitaux à long terme. Actuellement, sur les marchés des changes, 97 % des volumes traités sont à moins de trois jours.

Les jours cruciaux du scénario de sortie

Le candidat qui fera la proposition de sortir de l’euro devra indiquer vers quoi il veut diriger le pays – “l’euro est condamné, il faut retrouver notre souveraineté monétaire” – mais il ne doit rien dire quant aux moyens ne serait-ce que pour maintenir les marchés dans un état d’incertitude. Par contre, dès qu’il sera élu et qu’il aura pris ses fonctions, ce (ou cette) Président(e) devra agir très vite, parce que de toutes les manières, la France sera l’objet d’attaques spéculatives importantes. À ce stade, l’idée d’organiser un référendum sur la sortie de l’euro post-élection présidentielle ne tient pas opérationnellement. Une attaque spéculative – avec hausse brutale des spreads sur les taux d’intérêt – pourrait toutefois servir au nouvel exécutif pour considérer que le bon fonctionnement des institutions est mis en cause. Un constat qui pourrait lui donner une bonne raison de déclencher l’article 16. Cela lui permettrait dans une période pas nécessairement très longue de prendre des mesures décisives, comme d’organiser la sortie de l’euro, prendre le contrôle sur la Banque de France, instaurer le contrôle des capitaux, avoir un œil sur les banques pour être sûr qu’elles ne fassent pas de bêtises.

Personnellement, je ne fais pas trop confiance à nos banquiers. Il n’y a qu’à voir le lobby d’enfer qu’ils ont fait pour éviter de séparer les banques de dépôts des banques d’affaires… L’impératif sera dans ces circonstances d’agir vite, impérativement en moins d’un mois et même plus vite dans la mesure du possible. La sortie de l’euro sera une opération importante en termes de mesures à prendre sur le plan réglementaire. Il s’agit ni plus ni moins de passer d’une situation de libéralisation financière totale à une situation de finance contrôlée. Une bascule qui doit être techniquement préparée très soigneusement en amont, avant même l’élection présidentielle. Mais une fois la mécanique lancée, les événements peuvent se dérouler vite. L’annonce de la décision de sortir doit naturellement être prise en concertation avec les autres membres de la zone euro. Le Président français téléphone à la chancelière allemande, au président du conseil italien, au Premier ministre espagnol pour leur annoncer l’intention de la France de sortir de la zone euro. Et il leur demande s’ils sont d’accord pour décider une auto-dissolution de la zone à l’occasion d’une conférence qui aurait lieu quelques jours plus tard ou, s’ils préfèrent, laisser les Français agir seuls. Dans cette dernière hypothèse, le Président français en prendrait acte et il n’y aurait rien à négocier. L’essentiel sera de tenir le cap et de savoir par quel chemin y aller. Ces heures cruciales devront être naturellement les plus courtes possibles pour ne pas laisser le temps aux marchés d’imaginer d’autres scénarios – les marchés sont très imaginatifs ! – qui pourraient contrecarrer la marche à suivre. Il faudra savoir où aller, comment, et s’y tenir. Des instruments spécifiques peuvent être mobilisables mais à ce stade, je préfère rester discret sur eux.

Le scénario de loin préférable est le suivant :

- 1. Décision de sortie prise dans la nuit du vendredi au samedi.

- 2. Information et consultation de nos partenaires le samedi.

- 3. Mise en place des instruments techniques de la sortie le dimanche.

- 4. Bascule opérationnelle le lundi matin, plaçant les marchés – et les agents économiques – devant le fait accompli.

Les euros s’appellent les francs, actifs et dettes sont libellés en francs. J’ai testé ce scénario auprès de professionnels. Il tient la route. Ce qui a été fait dans un sens – passer en 1999 des monnaies nationales à l’euro –, il est possible de le faire dans l’autre sens. Sans doute faudra-t-il fermer la bourse et le marché des changes pendant trois jours. Un laps de temps qui ne pose pas de problèmes majeurs. Certes, il y aura certainement inévitablement des tentations de fuites de capitaux. Ce ne sont pas les valises qui sont les plus déstabilisantes, mais les comptes des entreprises. Il faudra être extrêmement vigilants.

Les effets attendus d’une sortie de l’euro

Certes tout n’est pas prévisible et il demeure des incertitudes. Pour moi, l’incertitude majeure ne porte pas sur la mécanique de ce changement, qui est assez bien maîtrisée, mais sur ses effets. Ces derniers seront-ils positifs ou… très positifs ? D’après les premiers calculs de Cédric Durand et Philippe Murer, une sortie de l’euro générerait 3,5 millions d’emplois. Une estimation haute car passé le lot des nouvelles embauches, les plus faciles à réaliser, la situation du marché tend à se durcir au fur et à mesure qu’elle concerne les salariés les moins bien formés. Si bien que nous avons convenu avec mes deux collègues de réduire l’effet net positif prévisible à 2 millions d’emplois. Ce qui n’est déjà pas si mal.

L’idée d’un Front de libération nationale

J’ai parlé de la constitution d’un Front de libération nationale, terme qui a été employé pour la première fois par Stefano Fassina, un ancien ministre italien et ancien dirigeant du PCI. Mon approche est ici plus politique qu’économique. Ce front pourrait inclure toute une série de partis, on pense au Parti de Gauche et à Debout la France, mais aussi inclure une partie des députés issus des Républicains, l’aire politique des partisans d’une sortie de l’euro étant assez large. Les évolutions récentes du discours des dirigeants du Front national posent désormais le problème de sa possible participation.

Quoi qu’il en soit, la bataille de l’euro doit amener à des rapprochements, même avec des gens avec qui on peut avoir de graves désaccords, car on voit bien que parmi les partisans de l’euro se constitue une “sainte alliance” des possédants, bien décidée à tout faire pour conserver l’euro. Il faut ici citer Louis Aragon qui, dans le poème ‘La Rose et le Réséda’, écrivait en 1943 ceci :

“Celui qui croyait au ciel

Celui qui n’y croyait pas /

(…)

Quand les blés sont sous la grêle

Fou qui fait le délicat

Fou qui songe à ses querelles

Au cœur du commun combat”.

Une approche globale de la souveraineté

La souveraineté, qui est nécessaire pour l’exercice de la démocratie, ne se découpe pas en tranches. Elle est globale et doit inclure la souveraineté monétaire. Mon plaidoyer pour un retour au franc ne repose que très peu sur l’idée qu’il faudrait à tout prix récupérer ce symbole de notre souveraineté – un argument somme toute assez limité – mais sur le constat des effets néfastes de l’euro sur notre économie, notre société politique, et plus généralement sur la société française. Mon approche de la souveraineté relève de la question de la démocratie. Il y a eu historiquement – et il y a encore – beaucoup d’États souverains qui n’étaient pas démocratiques, mais on ne compte pas un seul État démocratique qui n’est pas souverain. Le droit ne peut être défini uniquement en légalité, il doit l’être aussi en légitimité. Le pouvoir de dire ce qui est légal, une cour, un tribunal l’ont, mais dire le juste renvoie nécessairement à un consensus social qui ne peut se forger qu’au sein d’un corps politique rassemblé et capable de prendre des décisions.

C’est cela pour moi la souveraineté. Cette conception n’a rien à voir avec une approche beaucoup plus fondamentaliste de la souveraineté, qui renverrait par exemple à l’idée même de Dieu… La Banque centrale européenne est ainsi un organisme légal mais qui n’a pas de légitimité, non pas au sens où elle n’est pas légitime à faire ce qu’elle fait, mais elle n’a pas de légitimité au sens où elle n’exprime pas un peuple européen. Certes, la théorie même de la souveraineté accepte l’idée de transferts de souveraineté, mais elle ne parle pas d’abandons. Et une délégation de transferts dans un sens, une décision en sens inverse peut l’annuler. C’est un processus réversible. La démocratie ne peut exister que dans le cadre national. Pour qu’il y ait démocratie en Europe, il faudrait qu’il y ait un peuple européen. Or ce dernier n’existe pas. Le fait de revendiquer le souverainisme n’implique pas de vouloir constituer un isolat sans avoir de contact avec les autres. Les relations entre pays, l’histoire l’a montré, peuvent être coopératives, voir Ariane ou Airbus, qui étaient au départ des projets entre nations avant de devenir européens. Le retour au franc est un moyen de reconstruire la démocratie, que ce soit la démocratie politique, économique ou sociale. Il doit permettre la nécessaire remise en cohérence de ces trois plans, notamment par la lutte contre le chômage et les discriminations, afin de redonner à chacun le contrôle de ses conditions d’existence. Un objectif qui ne me paraît pas possible sans une monnaie nationale.

Source: russeurope.hypotheses.org

Plus: Jacques Sapir et la sortie de l'euro